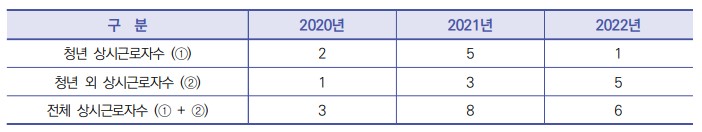

[사례] 전체 상시근로자 감소, 청년 감소, 청년 외 증가

1. 2021년도 공제금액 계산 (4,700만 원)

1) 1차 연도 공제금액

(1) 근로자수 계산

청년 : 5 – 2 = 3(명) 증가

청년 외 : 3 – 1 = 2(명) 증가 총 5명 증가

(2) 공제금액 계산

청년 : 3(명) × 1,100(만원) = 3,300(만원)

청년 외 : 2(명) × 700(만원) = 1,400(만원) 총 4,700(만원) 공제

2. 2022년도 공제금액 계산 (공제금액 없음)

1) 1차 연도 공제금액 (없음)

(1) 근로자수 계산

청년 : 1 – 5 = △4(명) 감소

청년 외 : 5 – 3 = 2(명) 증가 총 2명 감소

(2) 공제금액 : 없음

2) 2차 연도 공제금액 (없음)

(1) 근로자수 계산

청년 : 1 – 5 = △4(명) 감소

청년 외 : 5 – 3 = 2(명) 증가 총 2명 감소

(2) 공제금액 없음

3. 2021년도 납부(추징)할 금액 계산

1) 1차 연도 납부금액 (2,600만 원)

(1) 근로자수 계산

청년 : 1 – 5 = △4(명) 감소

청년 외 : 5 – 3 = 2(명) 증가 총 2명 감소

(2) 납부금액 계산

청년 : {(①3(명) - ②2(명)) × (③1,100(만원) - ④700(만원))} + (⑤2(명) × ⑥1,100(만원))=2,600만 원

청년 외 : 청년 외 인원 증가한 바 납부금액 없음 총 2,600(만원) 납부

(3) 청년등 상시근로자의 감소한 인원수가 상시근로자의 감소한 인원수 이상인 경우

{①최초로 공제받은 과세연도 대비 청년등 상시근로자의 감소한 인원수(최초로 공제받은 과세연도에 청년등 상시근로자의 증가한 인원수를 한도로 한다) - ②상시근로자의 감소한 인원수} × (③법 제29조의 7 제1항 제1호의 금액 - ④같은 항 제2호의 금액) + (⑤상시근로자의 감소한 인원수 ×⑥법 제29조의 7 제1항 제1호의 금액)

① 최초로 공제받은 과세연도 대비 청년등 상시근로자의 감소한 인원수(4명→3명(5-2))

(최초로 공제받은 과세연도에 청년등 상시근로자의 증가한 인원수를 한도로 한다.)

② 상시근로자의 감소한 인원수(2명)

③ 법 제29조의 7 제1항 제1호의 금액 (1,100만 원)

④ 같은 항 제2호의 금액 (700만 원)

⑤ 상시근로자의 감소한 인원수(2명)

⑥ 법 제29조의 7 제1항 제1호의 금액 (1,100만 원)

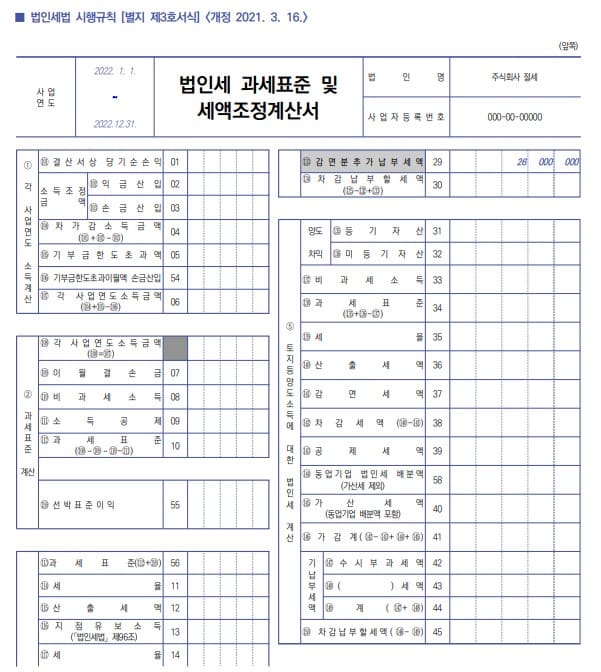

[신고서식 작성]

①법인세법 시행규칙 [별지 제3호 서식]-법인세 과세표준 및 세액조정계산서

②법인세법 시행규칙[별지 제8호 서식(을)]-공제감면세액 및 추가납부세액합계표(을)

③법인세법 시행규칙[별지 제8호 서식 부표 6] 추가납부세액계산서(6)

④법인세법 시행규칙[별지 제2호 서식]-농어촌특별세 과세표준 및 세액신고서

농어촌특별세는 납부한 세액을 환급받기 위해 서식을 작성한다.

납부세액 26,000,000 x 20% = 5,200,000원

[참고] 추징세액 적용방식

고용을 증대시킨 기업에 대한 세액공제 사후관리 적용방법(사전법령해석소득 2020-478,2020.10.21)

고용을 증대시킨 기업에 대한 기업에 대한 세액공제를 신청한 내국인이 그 세액공제액 중 소득세 최저한세액에 미달하여 공제받지 못한 부분에 상당하는 금액을 이월한 후 최초로 공제를 받은 과세연도의 종료일부터 1년이 되는 날이 속하는 과세연도의 종료일까지의 기간 중 상시근로자 수가 최초로 공제를 받은 과세연도에 비하여 감소한 경우 조세특례제한법 시행령 제26조의 7 제5항 따라 계산한 금액을 공제받은 세액을 한도로 소득세로 납부하고 나머지 금액은 이월된 세액공제에서 차감하는 것임

➜추징세액은 실제 세액공제받은 금액을 먼저 추징한 후 남은 잔액은 이월세액공제액을 감소하는 방식으로 적용

(예) 2022년도 추징세액 2,000만 원, 2021년 세액공제 800만 원(최저한세로 인한) 2021년 이월세액공제 1,500만 원

①세액공제받은 800만 원 2022년도 법인세 신고 시 납부

②이월세액공제 1,500만 원- 1,200만 원 = 300만 원

③2021년도 이월세액공제액(300만 원) 세액공제 적용가능

고용증대 세액공제 추가납부하는경우(추징세액 발생하는 경우 )- 사례를 통한 서식 작성방법- 2022귀속 적용

고용증대 세액공제 추가납부하는경우(추징세액 발생하는 경우 )- 사례를 통한 서식 작성방법- 202

[사례] 전체 상시근로자 감소, 청년 감소, 청년 외 증가 1. 2021년도 공제금액 계산 (4,700만 원) 1) 1차 연도 공제금액 (1) 근로자수 계산 청년 : 5 – 2 = 3(명) 증가 청년 외 : 3 – 1 = 2(명) 증가 총 5명 증

wootax.tistory.com

'세금이야기 > 조세특례제한법' 카테고리의 다른 글

| 최저한세 따른 감면대상, 적용대상 및 배제 (0) | 2023.03.04 |

|---|---|

| 중소기업 사회보험료 세액공제 (0) | 2023.03.02 |

| 고용증대 세액공제 사례를 통한 서식 작성방법- 2022귀속 적용 (0) | 2023.03.01 |

| 사후관리(고용감소 공제세액 추징)-사례(3) 상시근로자 수가 감소하지 않으면서 청년 등 상시근로자 수가 감소하는 경우 (0) | 2023.03.01 |

| 사후관리(고용감소 공제세액 추징)-사례(2) 상시근로자 수가 감소하는 경우-1년 초과 2년 이내 감소하는 경우 (0) | 2023.02.28 |

댓글